邮件订阅

报告:上财年全球250强零售商收入达4.3万亿美元

2014.02.28

德勤与STORES Media联合发布的《2014全球零售力量》报告称,尽管经济环境严峻,上一财年(自2012年6月至2013年6月)全球250强零售商收入依然达到4.3万亿美元。

报告显示,全球250强零售商平均规模突破170亿美元。该报告还首次涵盖了全球电子零售商前50强名单,并发现其中四分之三以上(39家公司)同时位居全球250强零售商。

德勤全球首席经济学家Ira Kalish博士表示:“去年对全球零售业来说是困难的一年。不过,振奋人心的是,全球顶级零售商能够坚持不懈,度过难关,收获消费支出增长的回报。这有 利地助推了全球收入的增长,在全球250强零售商中,近80%(199家公司)的销售收入出现上涨。值得关注的是,今年的报告首次显示,一些顶级零售商为 了保持盈利,度过艰难时期,实施了一系列出售交易”。

撤资导致全球10强零售商重新洗牌

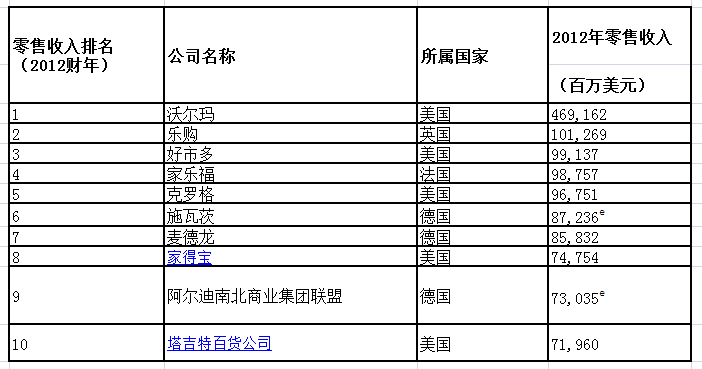

上一财年全球前10大零售商重新洗牌,主要原因是一系列撤资活动。上一财年,前10强增长速度整体逊于前250强,前者零售收入增长率为4.2%, 后者则为4.9%。沃尔玛继续保持领先地位,前全球第二大零售商家乐福因2011年7月分拆旗下迪亚天天折扣零售部门导致销售连续数年下滑而跌至第四位。 今年跃居全球第二位的特易购也因出售Fresh & Easy超市并撤出美国市场而遭受影响。

新兴市场消费需求强劲 欧洲对国外市场依赖有所增加

总部设在新兴市场的零售商在2012财年继续享有强劲的消费需求。不像成熟市场零售商面临不利因素,新兴市场的有利因素继续推动积极的有机增长。 2012财年,新兴市场的零售商在世界上发展最快的50大零售商中占有26席(超过50%),包括所有俄罗斯的四个250强公司,七个非洲/中东零售商中 的六个,以及九个总部设在拉丁美洲的零售商中的六个。

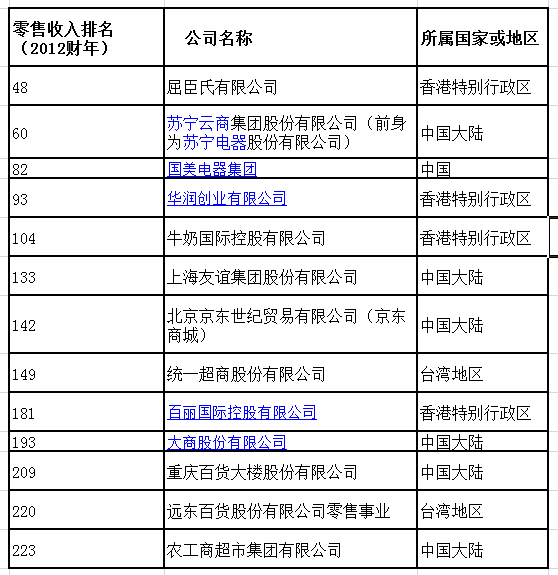

德勤中国全国消费行业主管合伙人龙永雄表示,大中华区有三家公司今年首次入选250强,包括北京京东世纪贸易有限公司、重庆百货有限公司以及远东百货股份有限公司。然而,2012年中国市场发展大幅放缓,部分原因是欧洲对进口商品的需求下降。即使在中国,2012年经济仅增长了7.8%,是自1999年以来的最低增幅。

龙先生认为,“展望未来,随着中国日益发展成为中等收入国家,维持高增长将更加困难。政府意识到需要从投资拉动型增长向消费主导型增长转变。鼓励消费的政策将对中国的零售环境产生显著影响。”

报告称,欧洲由于陷入经济衰退,实施紧缩措施来应对欧元区信贷危机,导致欧洲许多国家出现低增长和高失业,从而使零售商在这一年又面临严峻贸易。总部设在德国,尤其是设在英国的零售商与欧洲250强零售商整体比较表现逊色。亚洲/太平洋地区的零售商(不包括日本)虽增幅显著,但也非前两年的两位数水平。日本零售商从毁灭性的2011财年恢复过来,但仍然落后于所分析的其他国家和地区。

在美国,250强美国零售商的增长率从2011财年的6.3%下降至4.3%。就北美地区整体而言,尤其是加拿大,收入增长受到连锁便利店运营商和 授权商Alimentation Couche-Tard的强劲推动。受益于2012年的重大收购,Couche-Tard现已成为总部设在加拿大的最大型零售商。

在50强电子零售商之中,电子商务占其2012财年总零售收入份额巨大,平均来看,接近公司销售额的三分之一(包括专业电子零售商)。电子零售业排 名中绝大部分的50强电子零售商(42家公司)都是多渠道零售商;仅有八家公司属于无实体店面或仅通过网络经营的零售商。大部分50电子零售商来自美国 (28家)和欧洲(17家),来自新兴市场的公司仅有五家。

报告还整体分析了250强公司在电子商务方面的活动。2012财年,拥有电子商务业务的250强公司创造的在线销售额平均占比为7.7%。从地区视 角来看,电子商务在北美零售商收入中的占比最高,而在欧洲零售商收入中的占比最低。亚太零售商的在线销售额增长最快,而北美零售商增长最慢。

十大零售商:

公司排名依据是总零售收入,而不仅是零售销售额。为便于分析,零售收入包括特许权使用费和特许经营/授权费用,以及从附属/加盟店或其他“受控批发区”业务(例如店中店或品牌空间)中获得的批发销售额。

本分析中,电子零售业的定义仅包括B2C电子商务(即公司拥有库存且收入能够反应电子零售额的领域)。以电子市场为主要经营方式的企业被排除在50 强电子零售商的名单之外,因为它们的收入主要来自向第三方卖家(拥有库存的消费者或其他企业)处收取的销售费用和佣金,而非直接通过销售商品获得。

荣登全球250家最大型零售商的大中华地区企业:

来源:网易

加入日历

加入日历

观众预登记

观众预登记 展位申请

展位申请